據(jù)大象君統(tǒng)計�����,2020年以來���,截至2021年12月31日,創(chuàng)業(yè)板�����、科創(chuàng)板、北交所三個不同板塊的上市企業(yè)凈利潤(不扣非)基礎(chǔ)情況�,其中在通過不同板塊上市企業(yè)的凈利潤分析和被否企業(yè)分析等,我們得出了一些結(jié)論����。

創(chuàng)業(yè)板上市企業(yè)總體利潤情況

一、創(chuàng)業(yè)板基礎(chǔ)利潤情況

創(chuàng)業(yè)板注冊制首發(fā)上市企業(yè)共306家�,其中2020年注冊制上市企業(yè)107家,上市前一年度平均凈利潤為1.73億��,凈利潤中位數(shù)為8624.4萬元���,凈利潤小于5000萬僅2家�����,占比1.9%�����,凈利潤最高值為55.64億元(金龍魚)�����,最低值為3440.6萬元(泰林生物)���。

2021年上市企業(yè)共199家��,上市前一年度平均凈利潤1.5億���,凈利潤中位數(shù)9046.8萬元�,?僅8家企業(yè)上市前一年凈利潤低于5000萬,占比4%���,凈利潤最高值26.64億元(中紅醫(yī)療)�����,最低值為3317萬元(君亭酒店)��。

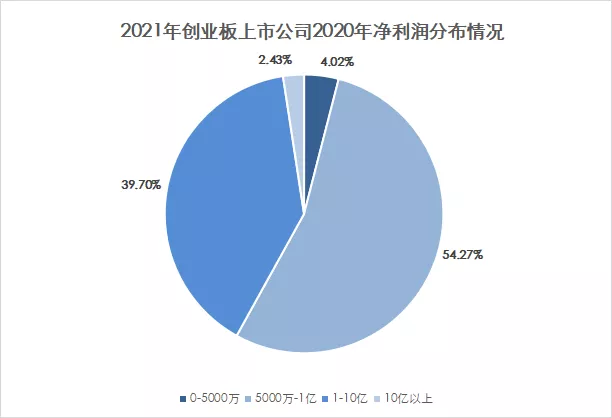

更細(xì)節(jié)些看��,據(jù)大象研究院數(shù)據(jù)統(tǒng)計�����,截至2021年12月31日創(chuàng)業(yè)板情況如下二����、2021年創(chuàng)業(yè)板上市企業(yè)利潤情況2021年199家上市企業(yè)中,凈利潤10億以上4家��,占比2.43%�����,其中1家凈利潤超過20億�����,為國內(nèi)一次性手套生產(chǎn)企業(yè)“中紅醫(yī)療”����,其2020年度凈利潤26.64億;凈利潤1億-10億之間79家�,占比39.7%,其中75家凈利潤不超過5億����;凈利潤5000萬-1億之間108家,占比54.27%���,其中49家凈利潤處于6-8000萬之間����,占24.62%;凈利潤小于5000萬8家�,占比4.02%,君亭酒店墊底����,2020年凈利潤3317萬元;這199家上市企業(yè)2020年平均凈利潤1.5億���,凈利潤中位數(shù)為9046.8萬元��。

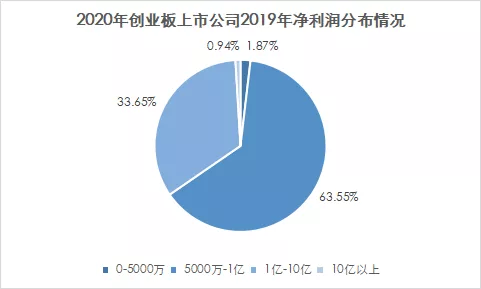

三、2020年創(chuàng)業(yè)板上市企業(yè)利潤情況2020年創(chuàng)業(yè)板注冊制上市企業(yè)107家��,其中凈利潤10億以上僅1家���,占比0.94%���,國民品牌“金龍魚”2019年度凈利潤55.64億;凈利潤1億-10億之間36家���,占比33.65%�����,其中32家凈利潤不超過5億��;凈利潤5000萬-1億之間68家����,占比63.55%,其中35家凈利潤處于6-8000萬之間�����,占比32.71%�����;凈利潤小于5000萬僅2家���,占比1.87%���,為泰林生物和華業(yè)香料,分別為3440.6萬元和4576.2萬元;2020年家注冊制上市企業(yè)平均凈利潤為1.73 億�,凈利潤中位數(shù)為8624.4萬元。

創(chuàng)業(yè)板被否企業(yè)凈利潤情況

據(jù)統(tǒng)計�,2020年以來,截至2021年12月31日���,創(chuàng)業(yè)板IPO被否企業(yè)10家�,其中�,2020年有2家企業(yè)被否,2021年8家企業(yè)被否��。那么��,10家企業(yè)被否����,與上市前一年凈利潤到底有沒有關(guān)系�����?首先,10家被否企業(yè)報告期度凈利潤情況如下:

數(shù)據(jù)來源:大象研究院

前一年凈利潤分布以及被否原因����,可以看出�,上市前一年凈利潤與企業(yè)被否并沒有直接關(guān)系。

那么�, 是不是說明注冊制下的創(chuàng)業(yè)板,已經(jīng)沒有凈利潤門檻了����?

當(dāng)然不是,首先截至目前�,自創(chuàng)業(yè)板實行注冊制以來,共上市306家企業(yè)����,僅10家企業(yè)上市前一年凈利潤低于5000萬,占比不足4%�,典型的小概率事件,說明凈利潤5000萬依然是一條紅線�����。其次,10家凈利潤低于5000萬的企業(yè)中�����,邁普醫(yī)學(xué)在國內(nèi)率先推進生物增材制造技術(shù)產(chǎn)業(yè)化�,華立科技是國內(nèi)最大的商用游樂設(shè)備發(fā)行與運營綜合服務(wù)商等等。所以���,如果是有核心優(yōu)勢的企業(yè)����,凈利潤紅線就不是“紅線”����,但是對大多數(shù)企業(yè)而言,這條凈利潤紅線依然會是一道坎��。綜上��,對于擬上市創(chuàng)業(yè)板的企業(yè)而言�,符合“三創(chuàng)四新”是前提�����,凈利潤同樣起著關(guān)鍵作用。于大多數(shù)擬上市創(chuàng)業(yè)板的企業(yè)而言��,申報利潤規(guī)模起碼要保持在5000 萬之上�����,若要增加IPO成功率����,申報利潤規(guī)模最好超9000萬。不過���,超9000萬的申報利潤規(guī)模于創(chuàng)業(yè)板而言�����,這個門檻確實不低��。

科創(chuàng)板上市企業(yè)利潤總體概況

一����、科創(chuàng)板基礎(chǔ)利潤情況

科創(chuàng)板首發(fā)上市企業(yè)共307家�,?其中2020年上市企業(yè)145家�,上市前一年度平均凈利潤為6857.7萬元���,凈利潤中位數(shù)為7432.6萬元�,凈利潤為正且小于5000萬17家����,占比11.72%,凈利潤為虧損14家��,占比9.7%�����,凈利潤最高值為12.69億元(中芯國際)���,最低值為-11.79億元(寒武紀(jì))�。

2021年上市企業(yè)162家�����,上市前一年度平均凈利潤9668.8萬元�����,凈利潤中位數(shù)8569.43萬元�,凈利潤為正且小于5000萬25家,占比15.43%��,僅8家企業(yè)上市前一年凈利潤虧損�,占比4.94%,凈利潤最高值為24.97億元(時代電氣)���,最低值為-114.07(百濟神州)億元�。

更細(xì)節(jié)些看����,據(jù)大象研究院數(shù)據(jù)統(tǒng)計,截至2021年12月31日科創(chuàng)板情況如下

二����、2021年科創(chuàng)板上市企業(yè)利潤情況

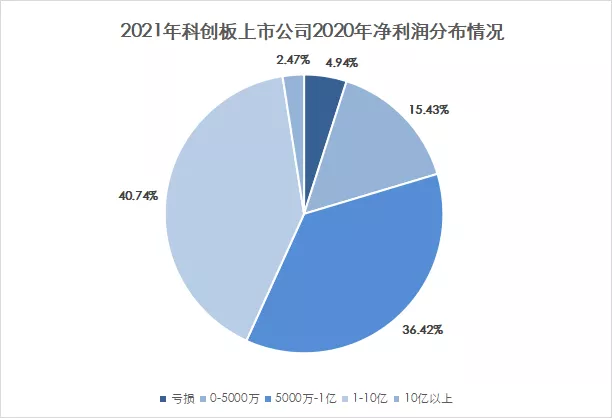

2021年162家上市企業(yè)中,凈利潤10億以上4家����,占比2.47%,其中2家凈利潤超過20 億���。一家是國內(nèi)軌道交通行業(yè)具有領(lǐng)導(dǎo)地位的牽引變流系統(tǒng)供應(yīng)商“時代電氣”���,其2020年度凈利潤24.97億元�;另一家是國內(nèi)電池行業(yè)領(lǐng)先企業(yè)之一的“天能股份”�,其2020年度凈利潤23.19億元;凈利潤1億-10億之間66家�����,占比40.74%����,其中58家凈利潤不超過5億;凈利潤5000萬-1億之間59家�,占比36.42%,其中29家凈利潤處于6-8000萬之間��,占18.62%��;凈利潤為正且小于5000萬25家���,占比15.43%�����;凈利潤為虧損有8家����,占比4.94%,其中虧損最多的是專注于研究��、開發(fā)��、生產(chǎn)以及商業(yè)化創(chuàng)新型藥物的“百濟神州”�,2020年凈利潤虧損114.07億元����;2021年上市企業(yè)平均凈利潤為9668.8萬元,凈利潤中位數(shù)為8569.43萬元�����。

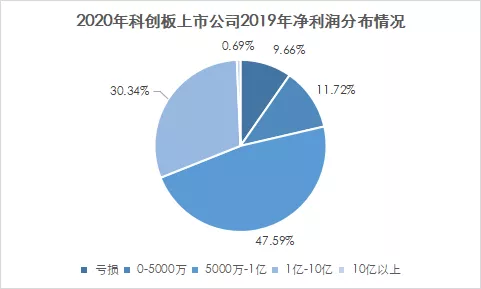

三����、2020年科創(chuàng)板上市企業(yè)利潤情況2020年145家上市企業(yè)中����,凈利潤10億以上僅1家����,占比0.69%,晶圓代工龍頭“中芯國際”拔得頭籌���,2019年度凈利潤12.69億元��;凈利潤1億-10億之間44家�,占比30.34%���,其中僅3家凈利潤超過5億�����;凈利潤5000萬-1億之間69家�,占比47.59%���,其中39家凈利潤處于6-8000萬之間�,占26.9%;凈利潤為正且小于5000萬17家�����,占比11.72%��;凈利潤為虧損14家���,占比9.66%,其中11家虧損過億���,AI明星股寒武紀(jì)業(yè)績墊底����, 2019年凈利潤虧損11.79億元���;2020年上市平均凈利潤為6857.7萬元���,凈利潤中位數(shù)為7432.6萬元。

據(jù)統(tǒng)計�,2020年以來���,截至2021年12月31日�����,科創(chuàng)板IPO被否企業(yè)10家��,其中2020年2家企業(yè)被否�����,2021年8家企業(yè)被否���。同理, 10家科創(chuàng)板企業(yè)被否��,上市前一年凈利潤在其中扮演著怎么的角色�?

前一年凈利潤分布和被否原因���,都說明前一年凈利潤并不是導(dǎo)致被否的的直接原因。同樣�,?是不是說明在科創(chuàng)板上市過程中,企業(yè)的前一年凈利潤并不重要呢���?那么����,?上市前一年凈利潤對科創(chuàng)板成功與否到底占據(jù)多少分量����?

自2020年以來����,截至2021年12月31日,科創(chuàng)板共上市307家企業(yè)��,其中有22家企業(yè)的前一年凈利潤處于虧損狀態(tài)���,占比僅7.17%�����,凈利潤虧損企業(yè)占比不足10%����,說明前一年凈利潤對科創(chuàng)板占據(jù)的比重不算大,影響程度較小�����。此外��,值得注意的是�,科創(chuàng)板首發(fā)企業(yè)中前一年凈利潤虧損的比例大幅下降,側(cè)面說明經(jīng)過一年多的擴容����,進入2021年,科創(chuàng)板IPO對企業(yè)的要求有所提升�,尤其是業(yè)績方面。不過���,科創(chuàng)板對財務(wù)指標(biāo)的包容性明顯強于其他板塊�����,對于掌握核心技術(shù)的“硬核科技”而言�,凈利潤從來不是問題,比如專注于研究���、開發(fā)�����、生產(chǎn)及商業(yè)化創(chuàng)新型藥物的“百濟神州�、”國內(nèi)AI芯片龍頭“寒武紀(jì)”�����、行業(yè)內(nèi)最早實現(xiàn)AMOLED量產(chǎn)的境內(nèi)廠商“和輝光電”���,具有廣義云計算服務(wù)能力的平臺級混合云ICT廠商和服務(wù)商“青云科技”等�����。所以,凈利潤虧損企業(yè)要想成功突圍�����,前提必須要“硬核”�����。

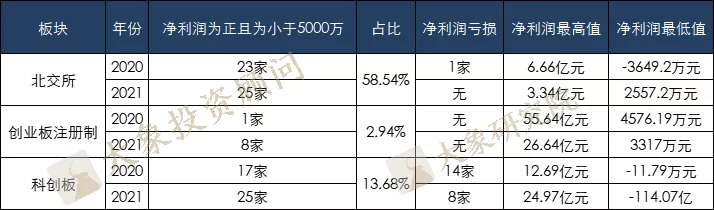

北交所首發(fā)上市企業(yè)共82家,其中2020年注冊上市企業(yè)有41家�����。上市前一年度平均凈利潤為7042.05萬元����,凈利潤中位數(shù)為4076.6萬元,24家企業(yè)上市前一年凈利潤低于5000萬�����,占比58.54%���,凈利潤最高值6.66億元���,最低值為-3649.2萬元。

2021年上市企業(yè)共41家���,上市前一年度平均凈利潤6042.68��,凈利潤中位數(shù)4461.6萬元�����,?25家企業(yè)上市前一年凈利潤低于5000萬�����,占比60.98%�,凈利潤最高值3.37億元,最低值為2557.2萬元����。

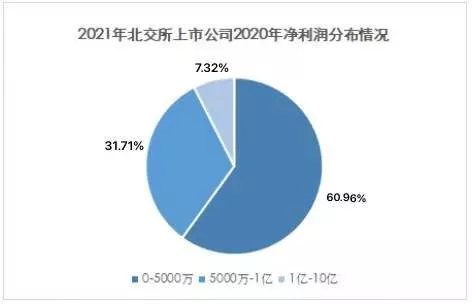

而根據(jù)統(tǒng)計,截止至12月31號����,北交所上市企業(yè)有82家,其中2020年上市41家�����,2021年上市41家���。2021年41家上市企業(yè)中,凈利潤1億-10億之間3家�,占比7.32%��,其中凈利潤最高的最高的為同力股份�����,2020年的凈利潤為3.34億元��;凈利潤5000萬-1億之間13家�����,占比31.71%��,其中10家凈利潤處于6-8000萬之間�,占24.39%����;凈利潤為小于5000萬25家,占比60.96%���;中設(shè)咨詢墊底���,2020年的凈利潤為2557.2萬元;2021年上市企業(yè)平均凈利潤為6092.68萬元,凈利潤中位數(shù)為4461.6萬元���。

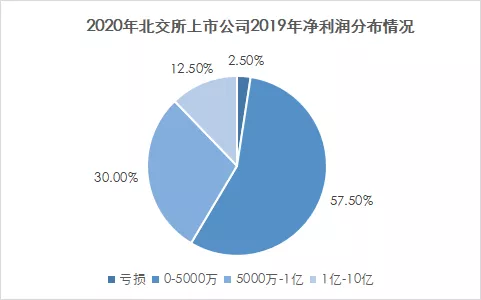

2020年家上市企業(yè)中凈利潤1億-10億之間5家���,占比12.5%�,其中僅有一家凈利潤超過5億����;凈利潤5000萬-1億之間12家,占比30%��,其中5家凈利潤處于6-8000萬之間����,占12.5%;凈利潤為正且小于5000萬23家��,占比57.5%�;凈利潤為虧損僅1家,占比2.5%,諾思蘭德業(yè)績墊底�, 2019年凈利潤虧損3649.2萬元���;2020年上市平均凈利潤為7042.05萬元��,凈利潤中位數(shù)為4670.6萬元����。

創(chuàng)業(yè)板�����、科創(chuàng)板�����、北交所基礎(chǔ)概況

為了讓大家更直觀的感受到不同板塊之間的差別���,我們做了個表格���。

簡單來說,三個板塊之間差別�����,其屬性決定相當(dāng)大一部分���。

截至目前��,創(chuàng)業(yè)板注冊制保持零企業(yè)凈利潤虧損����,科創(chuàng)板22家凈利潤虧損��,且最大虧損均超過10億���。充分反映出科創(chuàng)板科技創(chuàng)新的屬性���,以及扶持硬核科技的態(tài)度����。

而凈利潤最高值方面�,創(chuàng)業(yè)板和科創(chuàng)板的差異明顯縮小����。兩者差值由2020年相差42.95億,縮小至2021年的1.67億�,側(cè)面說明經(jīng)過2020年的擴容,登陸創(chuàng)業(yè)板和科創(chuàng)板的最優(yōu)企業(yè)基本處于同一水平�����。

分析創(chuàng)業(yè)板和科創(chuàng)板的凈利潤差異�,可以得出這樣一個結(jié)論,登陸科創(chuàng)板和創(chuàng)業(yè)板的頭部企業(yè)在凈利潤方面已經(jīng)大致處于同一水平��,但在尾部��,科創(chuàng)板的凈利潤要求明顯低于創(chuàng)業(yè)板���,這創(chuàng)業(yè)板和科創(chuàng)板二者的屬性相關(guān)���。

而剛開市的北交所則是另外一種情況���,在分析北交所和創(chuàng)業(yè)科創(chuàng)板的凈利潤最高值的差異方面,北交所的凈利潤最高值在2020年與創(chuàng)業(yè)板相差48.98億���,與科創(chuàng)板相差6.03億���;北交所的凈利潤最高值在2021年與創(chuàng)業(yè)板相差23.34億,與科創(chuàng)板相差21.63億元�����。

橫向?qū)Ρ龋涸趦衾麧櫈檎倚∮?000萬的企業(yè)數(shù)目上看�,北交所在2020年多出創(chuàng)業(yè)板22家,多出科創(chuàng)板6家����;在2021年多出創(chuàng)業(yè)板17家,和科創(chuàng)板一樣都為25家�����。

縱向?qū)Ρ龋嚎磧衾麧櫈檎倚∮?000萬的企業(yè)數(shù)量在各板塊中的占比情況�����,最高的為北交所,占比為過半數(shù)的58.54%����;其次為科創(chuàng)板,占比為13.68%���;最后為創(chuàng)業(yè)板,占比僅為2.94%�,不超過3%的小概率事件。

橫向縱向比較后����,北交所對營收規(guī)模偏小企業(yè)的偏好呼之欲出。

對于中小型企業(yè)來說��,北交所值得重點關(guān)注�����。

創(chuàng)立之初就有著解決中小企業(yè)融資流動性小����,完善資本市場的隱藏屬性�����。

開市后的動作也更可以看出北交所著眼于中小企業(yè)��,在新三板市場精選層崛起的特性���,細(xì)察其板塊的企業(yè),也基本帶著營收規(guī)模穩(wěn)定�����,普遍量級較小的特點����,反應(yīng)出其對中小企業(yè)企業(yè)的扶持友好態(tài)度。

總體而言����,兩個板塊與剛設(shè)立的北交所的企業(yè)區(qū)別較為明顯。創(chuàng)業(yè)板對行業(yè)更包容���,而科創(chuàng)板對企業(yè)更包容���,但是��,無論是聚焦“三創(chuàng)四新”的創(chuàng)業(yè)板��,還是“硬核科技”的科創(chuàng)板��,創(chuàng)新都是最為關(guān)鍵的��。而以精選層為基礎(chǔ)的的北交所則傾向于解決中小企業(yè)融資難流動性不足的問題����,改革理順新三板�、精選層和上市主板之間的關(guān)系,使中國資本市場的布局更加合理為主�����。在這個層面上看�����,中小企業(yè)在未來或?qū)⒂瓉硪粋€符合支持本身上市的板塊以及更完善的市場��,有準(zhǔn)備的企業(yè)可以期待一下了����。